AGU defende cobrança só em 2023 do diferencial do ICMS

Ao menos sete tribunais suspenderam as liminares que adiavam o pagamento do Difal

Os contribuintes ganharam um reforço na briga que travam com os Estados sobre a cobrança do diferencial de alíquotas (Difal) do ICMS no comércio eletrônico. A Advocacia-Geral da União (AGU) apresentou parecer ao Supremo Tribunal Federal (STF) defendendo o início dos pagamentos somente em 2023. Esse posicionamento ocorre em meio à derrubada de liminares nos Tribunais de Justiça (TJ). Pelo menos 118 decisões que atendiam os pedidos dos contribuintes para adiar a cobrança do Difal haviam sido suspensas, até sexta-feira, por presidentes de sete tribunais: Espírito Santo, Bahia, Ceará, Pernambuco, Piauí, Santa Catarina e Distrito Federal. Os presidentes têm levado em consideração, principalmente, o impacto da discussão aos cofres públicos. Segundo os Estados, sem o Difal, haveria perda de R$ 9,8 bilhões na arrecadação deste ano.

As decisões mais recentes foram dadas no Piauí, em Santa Catarina e no Distrito Federal. No TJ-DF foram suspensas, de uma só vez, 25 liminares (processo nº 0706978-14.2022.8.07.0000). No TJ-SC, 22 decisões (processo nº 5010518-52.2022. 8.24.0000). No Piauí, o presidente do Tribunal de Justiça, desembargador José Ribamar Oliveira, foi ainda mais radical. Determinou a suspensão de todas as liminares proferidas – sem detalhar a quantidade – e as que vierem a ser concedidas após a sua decisão (processo nº 0751242-13.2022.8.18.0000). Pesou, para ele, o potencial efeito multiplicador das liminares. Citou que a Secretaria de Fazenda vem recebendo uma média diária de 30 mandados oriundos de ações judiciais sobre o tema. O Estado alegava que, se as liminares prevalecessem, deixaria de arrecadar cerca de R$ 100 milhões neste ano.

Antes desses três tribunais, o Ceará já tinha decidido suspender 13 liminares e Pernambuco, três. No Espírito Santo, o TJ-ES derrubou 30. Todas prorrogavam a cobrança para 2023. Na Bahia, foram 24, que adiavam os recolhimentos por 90 dias. Toda essa discussão surgiu com o atraso na publicação, pela União, da lei complementar exigida pelo STF para a cobrança. Aprovada pelo Congresso Nacional em 20 de dezembro, a norma, de nº 190, só foi sancionada em janeiro. Como o ano já tinha virado, os contribuintes passaram a defender que o Difal só poderia valer em 2023. Os Estados, porém, defendem a cobrança imediata. Alegam não se tratar de aumento de imposto ou novo tributo, sendo desnecessário cumprir tanto a noventena (90 dias para início da cobrança a partir da publicação da lei) quanto a anterioridade anual (prazo de um ano).

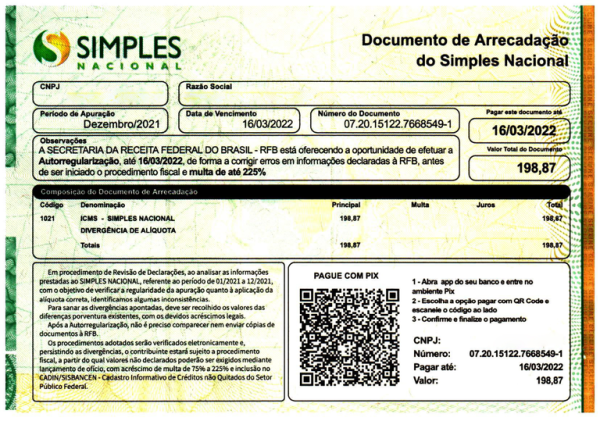

Essa questão referente ao prazo de vigência da lei foi levada ao STF. São duas ações: uma da Associação Brasileira da Indústria de Máquinas e Equipamentos (Abimaq), a ADI 7066, e a outra ajuizada por Alagoas, a ADI 7070. O parecer da AGU foi apresentado nessas ações, sob a relatoria do ministro Alexandre de Moraes. Consta no documento que a Lei Complementar nº 190 disciplina regras relativas à obrigação tributária, sujeição passiva, base de cálculo e alíquotas e a créditos de ICMS. Por esse motivo, frisa, “não há como escapar de que há, potencialmente, conteúdo normativo e consequências aptos à submissão às regras da anterioridade”. Para André Horta, diretor institucional do Comitê Nacional dos Secretários de Fazenda, Finanças, Receita e Tributação dos Estados e Distrito Federal (Comsefaz), essa interpretação cria um benefício fiscal para o mercado de marketplace, que representaria, segundo ele, uma pequena parte do mercado brasileiro.

Segundo Horta, os governadores devem se reunir, em breve, com o ministro Alexandre de Moraes e vão pedir pressa na resolução desse caso. “Precisam saber com qual orçamento podem contar e acreditam numa solução para o lado dos Estados e do comércio”, afirma. Maurício Faro, avalia que os Estados optaram pelo caminho mais fácil da suspensão das liminares, único e exclusivamente pensando na perspectiva de arrecadação. A solução, acrescenta, seria todos trabalharem para contribuir com o julgamento das ADIs, enfrentando o mérito da discussão e não só seu impacto financeiro. O advogado Gabriel Baccarini, alerta que se as empresas não forem liberadas do pagamento neste ano, há risco de, mesmo vencendo no futuro, não conseguirem a restituição dos valores. Ele cita uma regra do Código Tributário Nacional (CTN).

Trata-se do artigo 166. Por esse dispositivo, o contribuinte, em caso de tributo que comporta a transferência do encargo financeiro – como o ICMS, que é repassado no preço da mercadoria -, só pode pedir a restituição de valores recolhidos indevidamente se comprovar que não repassou a cobrança ou tem autorização da pessoa que efetivamente suportou esse encargo. “Essa autorização, na prática, é quase impossível para grandes empresas que vendem para milhões de pessoas. E, não repassar no preço, que seria uma alternativa, pode gerar prejuízo se lá na frente ficar decidido que a cobrança era devida”, diz.

Fonte: site Lopes & Castelo